本記事では海外FXのECN方式について解説している。

海外FXでは取引にディーラーを介さないNDD(ノー・ディーリング・デスク)方式が主流。

ディーラーに注文を呑まれることがないため、透明性が高い環境で取引できる。

そんなNDD方式だが、さらにECN方式とSTP方式にわかれている。

どちらも同じNDD方式なことに変わりはないが、STPと比べてECNのほうが、

- より狭いスプレッド(取引コスト)で取引できる

- 取引の透明性が高い

というメリットがある。

少々マニアックな話になるが、今後FXを楽しむ中で大事な話なので、ぜひ参考にしていただきたい。

ECN口座を提供する海外FX業者でもっともおすすめなのがAXIORY。

最大レバレッジ2,000倍のハイレバ環境と、約定力99.99%&低スプレッドでスキャルピング目的のトレーダー向けの海外FX業者となっている。

Axioryのナノ口座は取引手数料と安さとスプレッドの狭さがバランスの良いECN口座。

取引手数料は往復0.6pipsとTitanFXより安く、スプレッドもドル円平均0.5pips、ユーロドル平均0.3pipsと申し分ない狭さだ。

かなり取引コストを抑えて取引できる。

そして国内FXと同じく信託保全で顧客資金を守っており、安全にFX取引が可能だ。

\安全性・信頼性の高い海外FX業者/

そもそも「NDD方式ってなに?」という方は以下の記事を参考にしよう。

目次

ECN方式とSTP方式の注文方法の違い

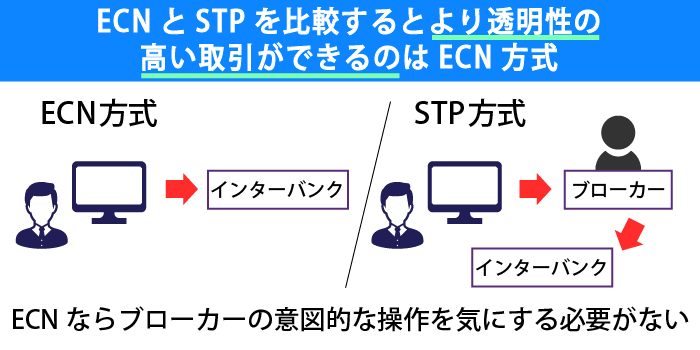

上述した通り、ECN方式・STP方式はどちらもNDD方式。

NDDにおいて、業者は「取引が成立する場を提供しているだけ」なので、DD方式のようにトレーダーが故意に負けさせられるようなことはない。

安心して取引に集中できる。

しかしECNとSTPを比較すると、より透明性の高い取引ができるのはECN方式だ。

【ECN方式】

トレーダーの注文は”ブローカーを一切経由せずに“インターバンクへ流される

【STP方式】

トレーダーの注文は”ブローカーを一旦経由して“インターバンクへ流される(※)

(※)経由するとはいえ、そこにブローカーの意志はなく、システムによる自動処理。

STPでは一度ブローカーを経由することになる。

もちろんSTPでの介入はシステムによる自動処理なのだが、ブローカーによる意図的な操作が一切ないのかどうかの疑いは消えない。

ECNならばトレーダーの注文が一切ブローカーを経由しないので、ブローカーの意図的な操作を気にする必要がない。

ECN方式の仕組み

ECN方式は「Electronic Communications Network(エレクトロニック・コミュニケーションズ・ネットワーク)」の略で、電子取引所取引と訳される。

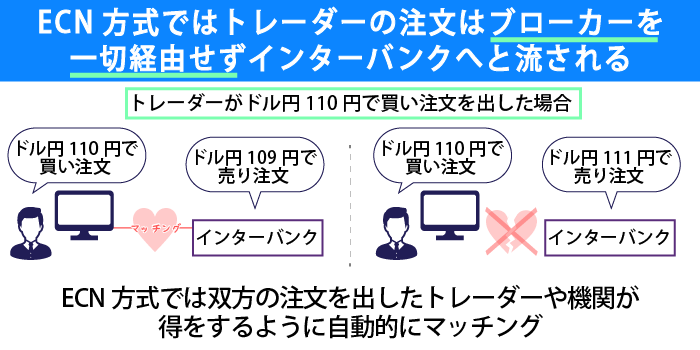

ECN方式ではトレーダーの注文はブローカーを一切経由せず、直接インターバンクへと流される。

投資家・大手金融機関・ヘッジファンド等の大量の注文が集まる場所

トレーダーの注文はインターバンクへ流れると、別の投資家・金融機関・ヘッジファンド等が出している注文と自動的にマッチングする。

マッチングの方法はオークション形式。

できる限り双方が得をするようなレートでマッチングするため、一方が損をしてしまうことはない。

【例】トレーダーがドル円110円で買い注文を出した場合

トレーダーがドル円110円で買い注文を出した際に、インターバンクへ以下の売り注文が出されていたとする。

- ドル円111円で売り注文

- ドル円109円で売り注文

この場合、双方が得をするのは「ドル円109円で売り注文」とマッチングする場合だ。

- ドル円110円で買い注文→より安いレート”ドル円109円”でマッチングしたほうが得

- ドル円109円で売り注文→より高いレート”ドル円110円”でマッチングしたほうが得

このようにECN方式では双方の注文を出したトレーダーや機関が得をするように自動マッチングする。

なお買値と売値に1円の価格差が生じているが、これがスプレッドとなる。

STP方式の仕組み

STP方式は「Straight Through Processing(ストレート・スルー・プロセッシング)」の略。

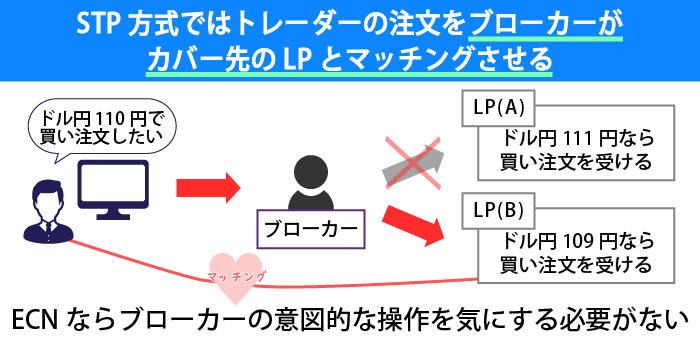

STP方式では、トレーダーの注文をブローカーがカバー先のLP(リクイディティプロバイダ)とマッチングさせる仕組みだ。

LPは海外FX業者と提携している大手金融機関のこと。市場の流動性を保つために、ブローカーに届いた注文の受け皿となる役割を果たしている。

ECN方式のようなオークション形式の自動マッチングと異なり、ブローカーがカバー先のレートを見てから、トレーダーに有利になるよう注文をどのLPに流すかを決めている。

ブローカーの意志が入らない自動処理とはいえ、一度ブローカーを介する点がECNとは大きく異なっている。

【例】トレーダーがドル円110円で買い注文を出した場合

トレーダーがドル円110円で買い注文を出した際に、ブローカーはLPの提示するレートを元に注文を流す先を決める。

- LP(A)の提示:ドル円111円なら買い注文を受ける

- LP(B)の提示:ドル円109円なら買い注文を受ける

ECNの例でも解説したが、STP方式でもブローカーは双方(トレーダー・LP)に有利になるようにマッチングさせる。

そのため上記の例だとブローカーはLP(B)へトレーダーの注文を流すわけだ。

STP方式には更に2種類に分類される

(※)かなりマニアックな話なので、興味のない方はすっ飛ばして構わない。

実はSTP方式は更に2種類に分類されている。

- Instant Execution方式(インスタント・エクセキューション)

- Market Execution(DMA)方式(マーケット・エクセキューション)

どちらも同じSTP方式だが、Instant Executionはブローカーが一旦注文を決済する、Market Executionはブローカーは注文を決済しないという違いがある。

【Instant Execution方式(インスタント・エクセキューション)】

ブローカーが一旦トレーダーの注文を決済した後に、カバー先へと流す仕組み。

一見するとDD方式に思えるが、STP方式なのでブローカーが決済した後にどこのカバー先へ流されるかは自動処理によって決まる。

そこにブローカーの意志は介入しない。

ブローカーが一旦決済することで、よりスピーディな約定につながるというメリットがある。

【Market Execution(DMA)方式(マーケット・エクセキューション)】

Market Execution(DMA)方式ではブローカーがトレーダーの注文を決済せずに、そのままカバー先へと注文を流す。

上述したSTP方式の仕組みはMarket Execution(DMA)方式のことだ。

ECNとSTP方式を3項目で比較

ECN方式とSTP方式では取引の仕組み以外にも異なる部分が出てくる。

どちらかというと、以下で説明する”異なる部分”のほうがトレーダーにとっては重要だ。

| 項目 | 比較結果 |

|---|---|

| 取引コスト(スプレッド・取引手数料) | ECN口座のほうが安くなる傾向にある |

| 約定力 | 取引時間帯・取引量(lot数)によって異なる |

| 情報量 | ECN方式のほうが板情報を参照できるため優秀 |

| 節税 | ECN方式の取引手数料は経費申請できる |

取引コスト(スプレッド・取引手数料)の比較

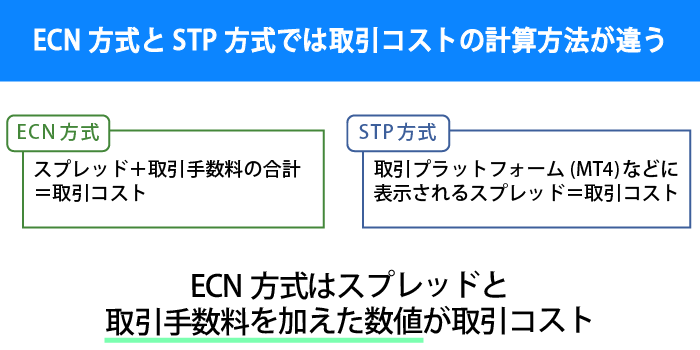

前提として、ECN方式とSTP方式では取引コストの計算方法が違う。

- ECN方式:スプレッド+取引手数料の合計値=取引コスト

- STP方式:取引プラットフォーム(MT4)などに表示されるスプレッド=取引コスト

STP方式はMT4などの取引プラットフォームに表示されているスプレッドがそのまま取引コストになるのに対して、ECN方式では取引プラットフォームに表示されるスプレッドに加えて”取引手数料”を加えた数値が取引コストとなる。

ECN方式の取引コストについて

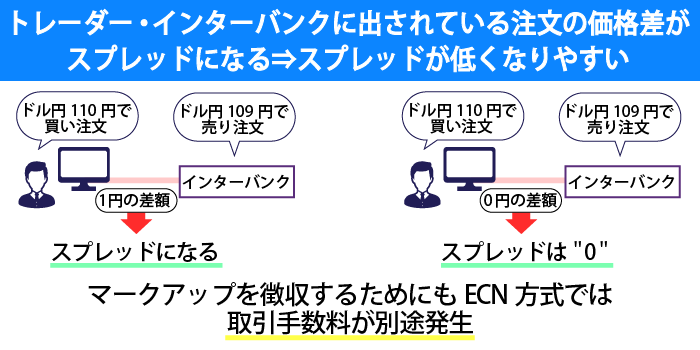

ECN方式では、トレーダーの注文がそのままインターバンクへと流され、最適な価格で自動マッチングされる。

シンプルにトレーダー・インターバンクに出されている注文の価格差がスプレッドになるため、スプレッドが低くなりやすい。

例えばトレーダーがドル円110円の買い注文、金融機関がドル円110円の売り注文ならスプレッドは”0″になる。

ECNにおいてはスプレッドだけを見ると、0.1pips・0.2pipsということも珍しくない。

ただしこのスプレッドにはブローカーの取り分(マークアップ)が乗っていない。

マークアップを徴収しなければブローカーもやっていけないので、ECN方式では別途で”取引手数料”が発生する。

つまり“スプレッド+取引手数料”の合計値が実際の取引コストになるわけだ。

なお取引手数料は業者によって設定が違うので注意しよう。

【取引手数料はエントリー時と決済時で発生する】

ECN方式でかかる取引手数料は「1lotの売買につき〇$」という設定になっている。

つまりエントリー時と決済時、それぞれで手数料を徴収されるわけだ。

業者のHPには片道分の取引手数料しか記載されていないので注意しよう。

実際にはHPに記載されている取引手数料×2を支払うことになる。

また当サイトではスプレッド表記(pips)と合わせて計算しやすいよう、取引手数料もpipsに換算して表記している。

取引手数料をpips換算にする場合は、「記載されている取引手数料」÷「ポジション量(lot)」で計算できる。

例えば取引手数料が「1lot(10万通貨)あたり10$」の設定だった場合は、「10$÷10万通貨(10万$)=0.0001$=0.1円=1.0pips」。

片道1.0pipsの手数料がかかるので、1回の売買につき「スプレッド+2.0pips」が取引コストになる。

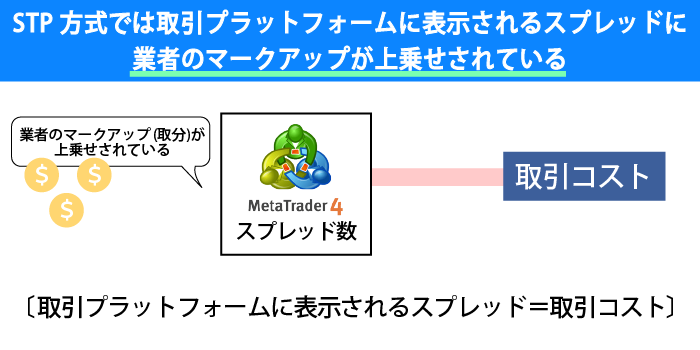

STP方式の取引コストについて

STP方式の取引コストは非常にシンプル。

STP方式では取引プラットフォーム(MT4等)に表示されるスプレッドに、既に業者のマークアップ(取り分)が上乗せされている。

そのため取引プラットフォームに表示されるスプレッド=取引コストだ。

わざわざ特別な計算をする必要はない。

ECN方式とSTP方式の取引コストはどちらが優秀なのか

結論から言うと、取引コストに関してはECN方式のほうが優秀な場合が多い。

もちろん業者によっては”STP口座のほうがスプレッドが狭い”こともあるが、かなり稀だ。

実際に当サイトのスプレッド比較・ランキングでも、トップ5をECN口座が独占していた。

取引コストの安さにこだわりたいスキャルピングトレーダーは、以下の記事を参考に業者選びをするのがオススメだ。

約定力の比較

ECN方式とSTP方式の約定力に関しては、どちらが優れていると断定するのは難しい。

取引する時間帯・注文量(lot数)で約定しやすさが変わってくる。

ECN方式の約定力について

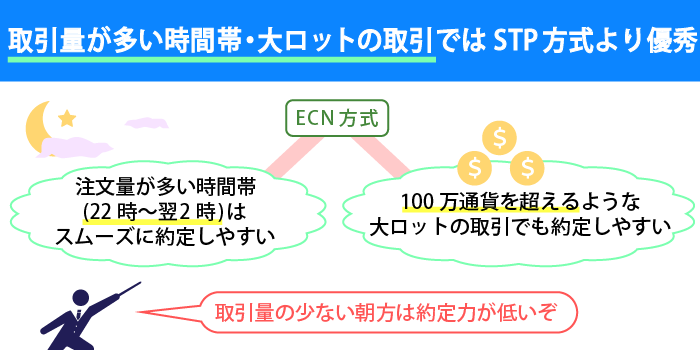

ECN方式は取引量が多い時間帯・大ロットの取引において、STP方式よりも約定力が優秀。

まず時間帯だが、ECNの特性上”取引量が少ない時間帯(朝方など)”は約定力が低くなる。

こちらが注文を出しても、反対売買が市場に出ていないといつまでもマッチングしないからだ。

(無理に約定させようとするとスプレッドの幅が広くなる注文とマッチングしてしまいかねない)

反面、注文量が多い時間帯(日本時間22時~翌2時)はスムーズに約定しやすい。

反対売買が多く出ている可能性が高いので、すぐにベストレートでマッチングしてくれる。

また100万通貨を超えるような大ロットの取引でも約定しやすいのもECN方式の特徴。

インターバンクには数多くの大手金融機関・ヘッジファンドの注文が流れている。

100万通貨を超える注文が出ていることも多いので、大口注文でもスムーズに約定する可能性が高い。

詳しくは後述するが、STPだとカバー先のLPが大ロットでの反対売買を出してくれるか分からず、約定されない場合もある。

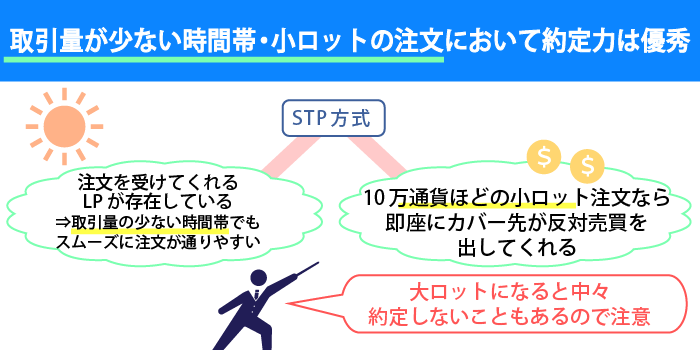

STP方式の約定力について

STP方式は取引量が少ない時間帯・小ロットの注文において優秀な約定力を誇る。

ECN方式ではECNと異なり、必ず注文を受けてくれるLPが存在している。

取引量の少ない時間帯であっても、スムーズに注文が通りやすい。

一方で取引量の多い時間帯は若干約定力が落ちる。

特に経済指標発表時や要人発言のタイミングは注意。

ブローカーが集まった注文を捌ききれずに、ポジティブであれマイナスであれ、スリッページが発生しやすくなる。

また10万通貨程度の小ロットの注文なら、即座にカバー先が反対売買を出してくれるので約定しやすい。

大ロットになるとカバー先もリスクを考えてしまい、中々約定しないこともあるので注意しよう。

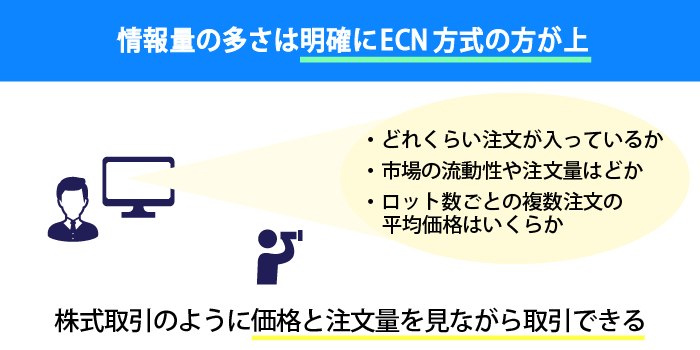

情報量の多さについて

情報量の多さは明確にECN方式のほうが上だ。

というのもECN方式では“板情報”がデフォで見れるから。

株式取引のように価格と注文量を見ながら取引できる。

- 現在価格を中心にどれくらいの注文が入っているのか

- 市場の流動性や注文量はどうか

- ロット数毎の複数注文の平均価格はいくらか

上記のような情報を板情報から得られるのは大きい。

これは電子ネットワークに注文が集まるECN方式だからこそわかることで、ブローカーがカバー先に自動的に注文を流してしまうSTP方式では板情報を見ることはできない。

節税について

節税の面で考えると、圧倒的にECN口座のほうがメリットが大きい。

というのもSTP口座のスプレッドは経費換算できないのに対して、ECN口座の取引手数料(※)は経費換算可能だからだ。

(※ただし経費換算できるのは取引手数料のみで、別でかかるインターバンク直結の生のスプレッドは経費換算できない)

大口の取引や取引頻度が高く、取引手数料が多くかかる方はECN口座を利用したほうが節税の面でも有利となる。

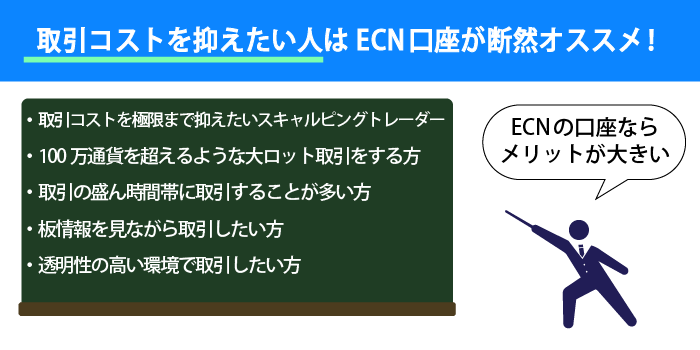

ECN口座とSTP口座はどちらがオススメなのか

「いちいち手数料を計算しながら取引するのが面倒」

「ボーナスがあるSTP口座のほうが良い」

という方以外はECN方式の口座を選ぶほうがメリットは大きい。

特に取引コストを抑えたい方にとってはECN口座のほうが断然オススメだ。

- 取引コストを極限まで抑えたいスキャルピングトレーダー

- 100万通貨を超えるような大ロット取引をする方

- 市場の流動性が高い時間帯に取引することが多い方

- 板情報を見ながら取引したい方

- 透明性の高い環境で安心して取引したい方

上記に当てはまる人は1度ECN口座を利用してみよう。

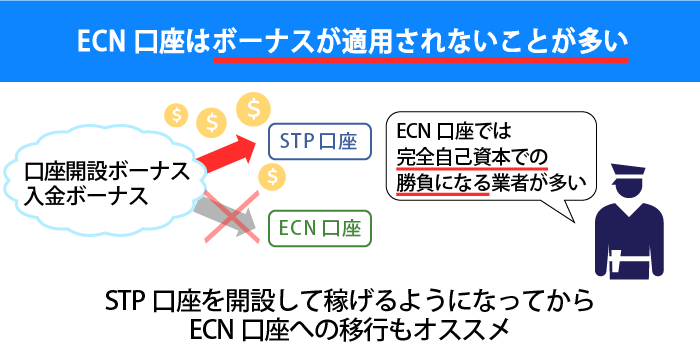

ECN口座はボーナスがないことが多いので注意

メリットだらけに見えるECN口座だが、ボーナスが適用されないことが多い。

例えばXM。

XMでは口座開設ボーナス・入金ボーナスが用意されているが、STP口座はどちらも適用されるのに対して、ECN口座では口座開設ボーナスしか適用されない。

GEMFOREXでもSTP口座のみボーナス対象で、ECN口座はボーナス対象外。

上記の例のように、ECN口座では”完全自己資本”での勝負になる業者が多いため、自己資本に自信のない方はまずSTP口座を開設して稼げるようになってからECN口座へ移行するのもオススメだ。

海外FXのオススメECN口座4選

最語に海外FXのオススメECN口座を4つ紹介する。

- TitanFXのブレード口座

- TradeviewのILC口座

- Axioryのナノスプレッド口座

- XMのZERO口座

TitanFXのブレード口座

| 口座 | レバレッジ | ドル円 平均スプレッド | 取引手数料 | 最低取引枚数 |

|---|---|---|---|---|

| 500倍 (追証なし) | 0.33pips | 往復0.7pips/lot | 0.01lot (1000通貨) |

管理人もメイン口座として利用しているTitanFX。

ドル円平均1.03pips・ユーロドル0.9pipsという海外FX屈指の低コストで取引できる。

取引コスト以外のスペックも、最大レバ500倍・追証なし・強固な約定力・手厚い日本語サポートと高水準。

派手なボーナスはないが、腕っぷしに自信のあるトレーダーには最高クラスの環境が整えられている。

また最低取引枚数が1000通貨というのもポイント。

他の業者だと10000通貨が最低枚数に設定されていることが多いが、TitanFXなら小ロットからお試し感覚で取引できる。

ずっと使い続けられる本格派のECN口座だ。

TitanFXの評判は悪い?タイタンFXの13のメリットと4つのデメリット。ボーナスにも言及

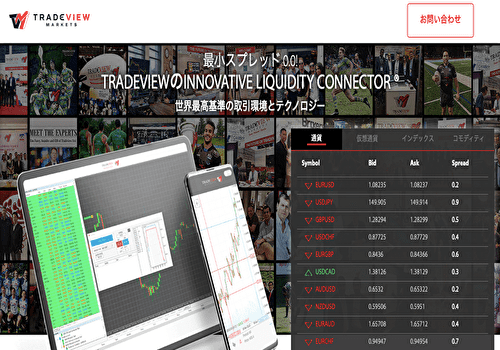

TradeviewのILC口座

| 口座 | レバレッジ | ドル円 平均スプレッド | 取引手数料 | 最低取引枚数 |

|---|---|---|---|---|

| 200倍 (追証なし) | 0.1pips | 往復0.5pips/lot | 0.1lot (10000通貨) |

Tradeviewは知る人ぞ知る優良海外FXブローカー。

特筆すべきは取引コストの圧倒的安さ。

ドル円平均0.6pips・ユーロドル平均0.6pips・ユーロ円平均0.8pipsという国内FX業者並の取引コストを実現している。

極限まで取引コストの安さにこだわりたいならTradeviewはかなりオススメしたい。

しかし最大レバレッジ200倍・ロスカット水準100%・初回最低入金額10万円と、初心者には少々手を出しづらい面もある。

海外FX中~上級者向けのブローカーだ。

Tradeview(トレードビュー)の評判!11つの強みと5つの弱みから管理人がガチ公平にジャッジ!

Axioryのナノ口座

| 口座 | レバレッジ | ドル円平均スプレッド | 取引手数料 | 最低取引枚数 |

|---|---|---|---|---|

| Axiory | 1,000倍 (追証なし) | 0.5pips | 往復0.6pips/lot | 0.01lot (1000通貨) |

Axioryのナノ口座は取引手数料と安さとスプレッドの狭さがバランスの良いECN口座。

取引手数料は往復0.6pipsとTitanFXより安く、スプレッドもドル円平均0.5pips、ユーロドル平均0.3pipsと申し分ない狭さだ。

かなり取引コストを抑えて取引できる。

また最大レバレッジ1,000倍・追証なし・ロスカット水準20%以下とまとまっていて使いやすいスペックなのも強み。

日本語サポートも充実しているため、初心者でも手を出しやすいECNと言えるだろう。

XMのZERO口座

| 口座 | レバレッジ | ドル円 平均スプレッド | 取引手数料 | 最低取引枚数 |

|---|---|---|---|---|

| 500倍 (追証なし) | 0.1pips | 往復1.0pips/lot | 0.1lot (10000通貨) |

XMのZERO口座は他業者のECN口座と比較すると、スペック的にはあまりオススメできない。

取引手数料が往復1.0pipsと高く、取引コストの面でどうしても劣ってしまう。

しかしXMのZERO口座を推すのは、口座開設ボーナスの存在があるからだ。

XMでは口座開設だけで13,000円分のボーナスが受け取れる。

自分のお金を入金せずとも、このボーナスを利用してリアル口座の使い心地を確かめられるのは大きい。

ECN口座での取引に慣れていない方は、まずXMのZERO口座を開設してECN口座を使ってみよう。

ECN取引に慣れてきたら、他業者の優秀なECN口座を開設すればOKだ。

XM(XM Trading)の評判・口コミは?12の長所と5の短所で独自の評価を下す。

海外FXのECN方式まとめ

以上が海外FXのECN方式の解説だ。

ECN方式についておさらいしておく。

- オークション形式で売買が成立する(ディーラーの介入一切なし)

- スプレッド+取引手数料が取引コストになる(STP方式より取引コストが安くつく傾向にある)

- 取引量の多い時間帯・大ロットの取引に強い

- 板情報をデフォルトで参照できる

特に取引コストを抑えられるのがECNの強みなので、コストを極限までカットしたいスキャルピングトレーダーは利用を一考してほしい。