海外FX業者で入出金する際は、利用方法によって状況が異なる。

具体的な方法は、大きく分けて以下の4つだ。

- 銀行振込

- クレジットカード

- ビットコイン(仮想通貨)

- オンラインウォレット

基本的な手続きは国内FX業者とほとんど変わらないが、手数料やルールを把握しておかなければ予想外の出費を払うケースもある。

本記事では海外FXの各種入出金方法におけるメリット・デメリット・注意点などを解説するため、ぜひ参考にしてほしい。

目次

海外FX口座からの4つの入出金方法

まず、海外FX口座の各種入出金方法の特徴とメリット・デメリットを解説する。

それぞれの詳細をきちんと把握して、自身にマッチした方法を選ぼう。

銀行口座からの入出金

もっともポピュラーな出金方法が銀行口座への出金だ。

クレジットカードによる入金の場合でも、入金額以上の資金は全て銀行口座への出金となる。

基本的にはいつでも出金可能で、出金依頼から3~5営業日ほどで指定の口座へ着金するだろう。

海外中継銀行を経由する性質上、リフティングチャージも含めて1,500円程度の手数料がかかる点に注意してほしい。

出金と同じく多くのトレーダーが銀行入金を利用している。(XM社によると、約60%のトレーダーが国内銀行送金を利用しているそうだ)

国内FX業者で入金するのと同様、国内の銀行から海外FX口座に入金することができる。

銀行口座入出金のメリット・デメリット・手数料

| 銀行口座出金 | 銀行口座入金 | |

|---|---|---|

| メリット | ・いつでも申請できる ・利益を把握しやすい |

・銀行が営業時間中なら振り込み完了から30分程度で口座へ反映される ・ネット上やATMで簡単に手続きできる |

| デメリット | ・1,500円程度の手数料が発生する ・銀行から電話で確認されるケースがある |

・数百円の振り込み手数料がかかる ・最低入金額がある |

| 手数料 | 無料 (少額出金では1,500円程度の手数料が発生) |

無料~1,000円程度 |

銀行口座入出金は全体的に初心者でも手続きしやすく、現金化した利益もシンプルに把握できる。

ネットバンキングならスマホで簡単に完結するメリットもあるが、出金と入金それぞれで手数料がかかる点には注意した方が良いだろう。

ほとんどの場合は最低入金額が設定されており、数百万円などの大きな金額を出金すると銀行から電話確認が入るデメリットもある。

銀行との具体的なやり取りは以下の通りであり、あくまでも海外から送金を受けた背景・理由を問われるだけだ。

銀行との電話でのやり取り

銀行『海外の○○から〇万円の入金が来ていますがこれはどういった理由でしょうか?』

あなた『為替取引による差益です。』

銀行『わかりました。では本日口座の方へ入金しておきます。』

これだけのやり取りで入金される。大体1分くらいで終わる。12時~15時の間にかかってくることが多い。

もちろん為替取引による入金はなんら問題ないため、素直に伝えると良いだろう。

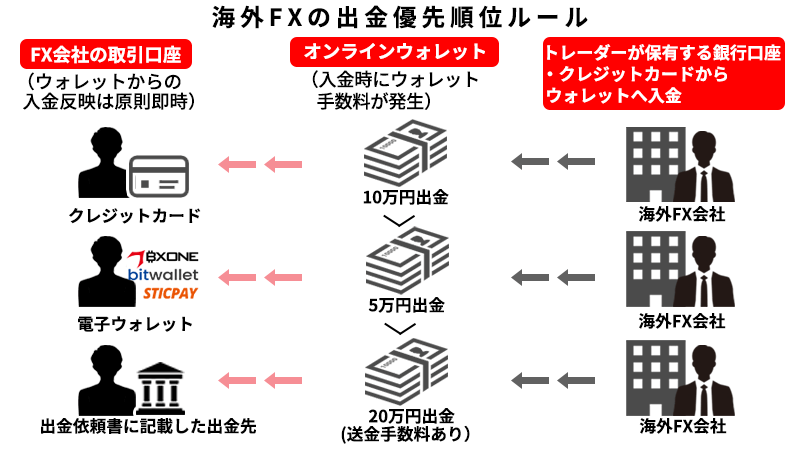

クレジットカードの入出金

クレジットカードは買い物で利用した金額を支払い、後日引き落とされる機能しかもっていないため、海外FX口座における出金とは『返金処理』を指す。

具体的にはクレジットカード入金で使ったショッピング枠がキャンセル処理され、利用枠に入金分が戻ってくるという仕組みだ。

あくまで入金のキャンセル処理なので出金手数料は無料だが、原則として入金額以上を返金することはできない。

先ほど触れた通り、利益分は強制的に銀行出金扱いとなるため、その仕組みを理解して利用してみてほしい。

国内FX業者しか利用したことがない方はびっくりするかもしれないが、海外FXではクレジットカード入金がもっとも一般的。

即時反映される上に手続きも簡単で、非常に厳格に個人情報が取り扱われている体制も大きな魅力だ。(国内の大手ネットショッピングモールなどよりも厳格である。)

事実、海外FX業者に入金したからと言って、クレジットカードを不正利用されたというニュースは聞いたことがない。

クレジットカード入出金のメリット・デメリット・手数料

| クレジットカード出金 | クレジットカード入金 | |

|---|---|---|

| メリット | ・出金手数料がかからない ・利用可能枠が戻るか締め日をまたぐと口座に振り込まれる |

・入金スピードがとにかく早い。基本的にリアルタイム口座反映 ・入金手数料が無料 |

| デメリット | ・手続き完了までに1ヶ月ほどかかるケースがある ・銀行出金への切り替えタイミングが分かりにくい |

・クレジットカード入金に使えないブランドがある ・そもそもカードを持っていない場合がある |

| 手数料 | 無料 | 無料 |

クレジットカード入出金は手数料がかからず、入金反映速度に関しては他の方法とは比較にならないほど早い。

出金手続きを行えば利用可能枠が戻り、締め日を超えた場合は直接口座に現金が振り込まれるメリットもあるが、全てのカードが使えるわけではない。

基本的にはVisa・Masterカードのみの取り扱いが多く、JCBやAMEXは使えないと思った方が良いだろう。

【業者別クレジットカード対応ブランド】

| 業者名 | 対応クレジットカードブランド | 手数料 |

|---|---|---|

TitanFX | VIsa(ビザ),MasterCard(マスター),銀聯(ギンレン) | 無料 |

XM | VIsa(ビザ),Maestro(マエストロ),Visa Electron(ビザエレクトロン),DinersClub(ダイナーズクラブ),UnionPay(ユニオンペイ) | 無料 |

FBS | VIsa(ビザ),MasterCard(マスターカード) | 無料 |

Traders Trust | VIsa(ビザ),MasterCard(マスターカード) | 最大3.35%、 ※6か月以内に、入金額の2.5%相当のロット数を取引すれば、手数料を返金。 |

この表に掲載されていない他の海外FX業者でも、JCBやAMEXはほとんどの業者で対応していない。

出金が完了するまでには1ヶ月程度の日数がかかることも多く、銀行出金に切り替わる金額を管理しなければならないデメリットにも注意が必要だ。

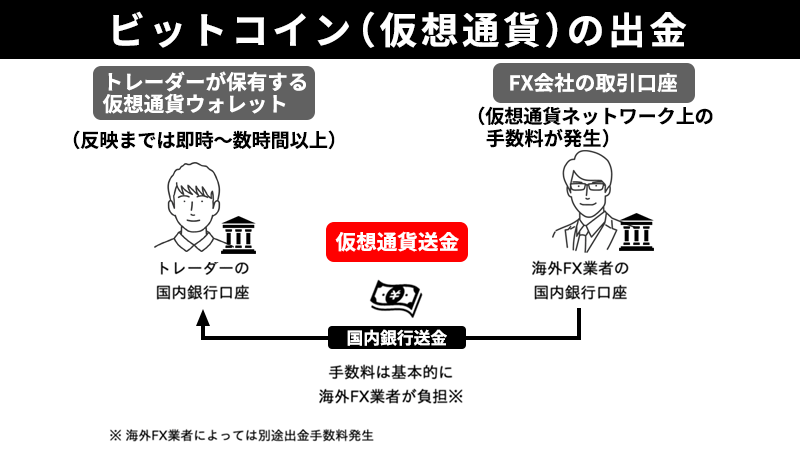

ビットコイン(仮想通貨)の入出金

海外FXによってはビットコイン建ての出金に対応していることもあり、テザーといった他の仮想通貨も利用可能だ。

専用ウォレットや仮想通貨取引所へ出金すればそのままトレードに使えるため、徐々に需要が高まっている。

現在はまだ比較的少数派のサービスだが、今後導入業者が増える期待も持てるだろう。

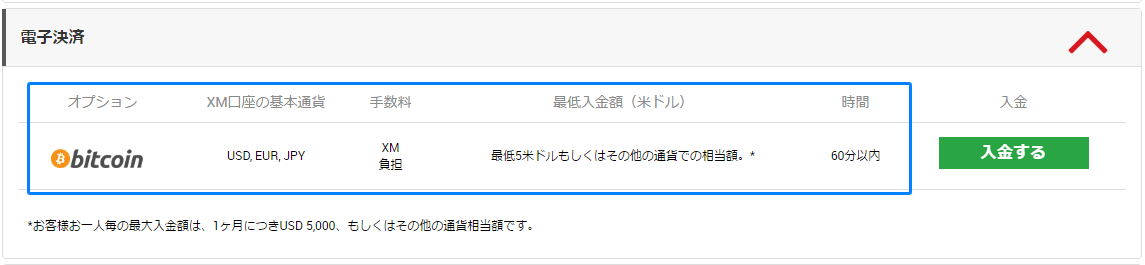

ビットコイン(仮想通貨)は入金用の資金としても活用されている。

元々持っていない場合は取引所で購入する手間があるが、基本的には仮想通貨取引の利益を転用するトレーダーが多い。

ビットコイン入出金のメリット・デメリット・手数料

| ビットコイン(仮想通貨)出金 | ビットコイン(仮想通貨)入金 | |

|---|---|---|

| メリット | ・そのまま仮想通貨取引が行える ・手続きが簡単 |

・銀行口座がなくてもOK ・入金からFX口座への反映が迅速(即時~60分程度) |

| デメリット | ・着金するまでに価格が変動する ・手続きが終わるまで1営業日待つことがある |

・ビットコイン自体の価値の上下が激しい ・ネットワークの込み具合によっては着金に数時間かかる |

| 手数料 | 無料 (仮想通貨ネットワークの手数料が数百円程度必要) |

無料 (仮想通貨ネットワークの手数料が数百円程度必要) |

ビットコインの入出金は銀行口座が必要なく、ウォレットのアドレスを入力するだけで手続きできる。

ネットワークが混みやすい土日などを除き、入金が即時反映される点も大きなメリットといえる。

出金に関してはFX業者の認証に1営業日以上かかるケースがあり、その間にビットコインの価格が変動するリスクも押さえておくべきだ。

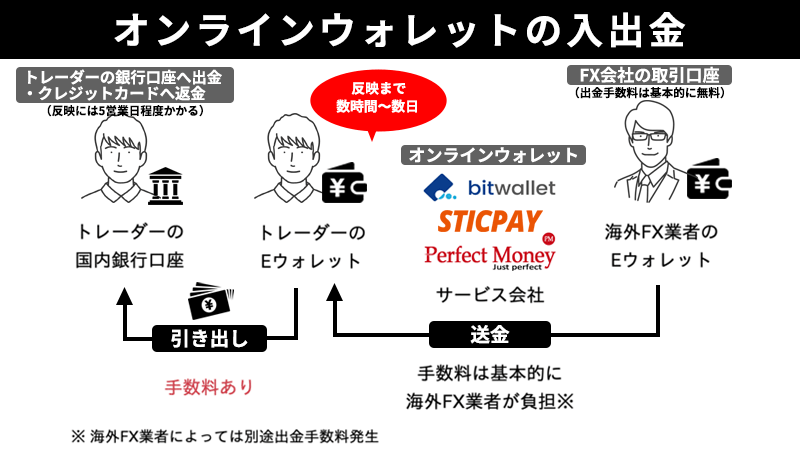

オンラインウォレットの入出金

オンラインウォレット出金は、手数料が安く比較的スピーディーな着金が特徴である一方、ウォレットから銀行口座に送る手続きが別途必要だ。

現金化までに1週間以上かかることも多く、結果的に銀行出金の方が早いケースもある。

オンラインウォレット入金も、出金時と同様ウォレット側での手続きに時間がかかりがちだ。

銀行振込は反映までに数日を要することもあるが、ドルやユーロなどの法定通貨に加えてクレジットカードにも対応している。

実際のところFX専用で中継するツールとしては不向きだが、様々な種類の資金を一元管理したい方は重宝するだろう。

オンラインウォレット入出金のメリット・デメリット・手数料

| オンラインウォレット出金 | オンラインウォレット入金 | |

|---|---|---|

| メリット | ・ウォレットへの着金が早い ・手数料が安い |

・ウォレットからの出金がスピーディーに反映される ・スマホで簡単に手続きできる |

| デメリット | ・出金手数料が数百~1,000円ほどかかる ・銀行口座への反映に数日以上を要する |

・ウォレットに入金する手間がかかる ・入金手数料が発生する |

| 手数料 | 無料 |

・ビットウォレット:無料 ・STICPAY:無料~2.5%程度 (オンラインウォレットの手数料が600円~最大8%) |

オンラインウォレットとFX取引口座間の入出金はスピーディーであり、手数料も抑えられる。

入金時はスマホ1つで簡単に完結するメリットもある一方、ウォレットに資金を送金しなければならない。

銀行口座への出金は数日かかることも多く、手数料が発生するデメリットにも注意してほしい。

海外FXで入出金する時の注意点3つ

ここからは、海外FXで入出金する際の注意点を3つ解説する。

- 出金時はボーナスが消滅する可能性がある

- 基本的にクレジットカードは利益が出金できない

- 入出金は取引口座と同じ名義人しかできない

より効率的に資産を運用するためにも、それぞれきちんと押さえておこう。

出金時はボーナスが消滅する可能性がある

海外FXは国内ではまず考えられないほどに豊富なボーナスを提供しているが、利益を出金すると同じ割合のボーナスが消滅する可能性がある。

具体的に、入金100%キャンペーンで100万円分のボーナスを得た後、10万円の利益を出金すると同額のボーナスが消滅するということだ。

FX業者の中には1円でも出金するとボーナス全額が消えるケースもあるため、あらかじめ規約を確認しておくと良いだろう。

基本的にクレジットカードは利益が出金できない

クレジットカードは入金額以上の利益相当分の出金に対応しておらず、銀行口座かオンラインウォレットに切り替える必要がある。

トレードに勝って利用可能額を増やそうと考える初心者も少なからず存在するが、まず不可能と思った方が良いだろう。

基本的にすべての業者における取り決めなので、あらかじめ念頭において入金方法を選んでほしい。

入出金は取引口座と同じ名義人しかできない

海外FXの入出金は不正取引を防止する観点から、取引口座と同じ名義人しかできない。

たとえば、他人が得た利益を自分の銀行口座へ振り込ませる行為などが挙げられるだろう。

もちろん配偶者や親子であっても認められないため、必ず本人がトレードする必要がある。

海外FXの入出金方法を知ってトレードを効率化

海外FXは銀行口座やクレジットカード、オンラインウォレットと多彩な入出金方法に対応している。

2017年頃からはビットコイン(仮想通貨)も導入をスタートし選択肢が増えたが、それぞれの特徴を掴まなければ効率的な運用は行えないだろう。

特にクレジットカードでは利益が出金できない仕組みは、海外FXにデビューしたばかりの方がつまづきやすい。

初心者や自分に合った入出金方法が分からない場合は、ぜひ本記事で解説した各種方法のメリット・デメリットと注意点を参考にしてみてほしい。