本記事では最新の海外FXの税金知識について、どこの海外FX情報サイトよりも詳しくまとめている。

海外FXと国内FXでは180度税金の仕組みが異なるので注意が必要だ。

- 今まで国内FXの税制度に従って確定申告していた方

- 初めてFX関係の税金が発生しそうな方

上記に当てはまる方には今後のタメになる知識を伝えるので、一読してほしい。

本ページの記載事項一覧

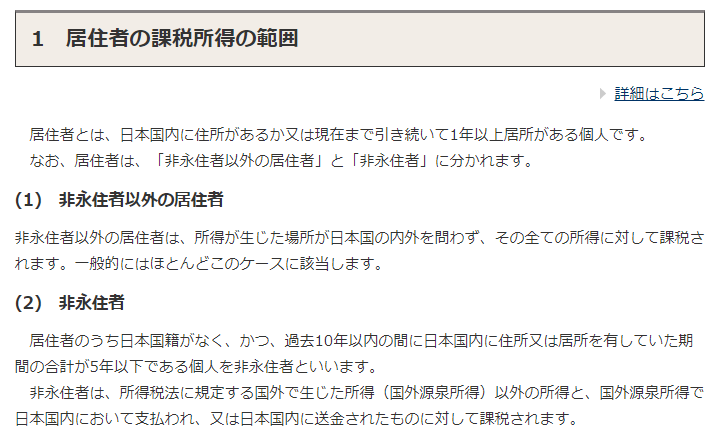

海外FXの税金を日本に納める必要があるのは日本居住者だけ

大前提として、日本居住者はどこで所得が発生したかに関わらず日本に税金を納める必要がある。

日本に住んでいる以上、たとえ所得が発生したのが海外業者でも、日本の税制度の下で税金を支払わないといけない。

(参照外部サイト:国税庁HP「納税義務者となる個人」)

日本国籍がない「非永住者」でも、過去10年以内で日本に住所を持っていた場合は日本で納税義務が発生する。

「居住者」の定義はケースバイケース

国税庁のHPでは「居住者」の定義について下記の言及がある。

我が国の所得税法では、「居住者」とは、国内に「住所」を有し、又は、現在まで引き続き1年以上「居所」を有する個人をいい、「居住者」以外の個人を「非居住者」と規定しています。

「住所」は、「個人の生活の本拠」をいい、「生活の本拠」かどうかは「客観的事実によって判定する」ことになります。

したがって、「住所」は、その人の生活の中心がどこかで判定されます。

国内と海外にそれぞれ住所を所有していた場合、期間の長さに関わらず「生活の本拠かどうか」を客観的事実によって判断されることになる。

一概に「海外に住所を置いている期間が長いから」という理由だけで、海外居住者の判定を受けるわけではない。

勝手な自己判断で納税を怠ってしまうと、知らない間に脱税者になってしまったり、国内外で二重に税金を納めることになってしまう恐れがあるので気を付けよう。

(不安な方は国税局の相談センターに聞いてみるといいだろう。)

以下では「日本居住者が日本に税金を納める場合」を解説していく。

日本居住者でない場合は、籍を置く国の法令にしたがって税金を納めよう。

海外FXと国内FXの税制度のカンタン比較

| 比較項目 | 海外FX | 国内FX |

|---|---|---|

| 納税の義務 | アリ | アリ |

| 確定申告しなければならない所得額 | 給与所得者:年間20万円以上 非給与所得者:年間38万円以上 | 給与所得者:年間20万円以上 非給与所得者:年間38万円以上 |

| 所得区分 | 雑所得 | 雑所得 |

| 税制度 | 総合課税 | 申告分離課税 |

| 税率 | 累進課税 | 一律20.315% |

| 経費申告 | OK | OK |

| 損益通算 | 総合課税の雑所得同士ならOK | 申告分離課税の雑所得同士ならOK |

| 損失繰越(損失控除) | NG | 3年間OK |

| 脱税 | NG | NG |

海外FXと国内FXで1番大きな違いは”税制度”と”税率”だ。

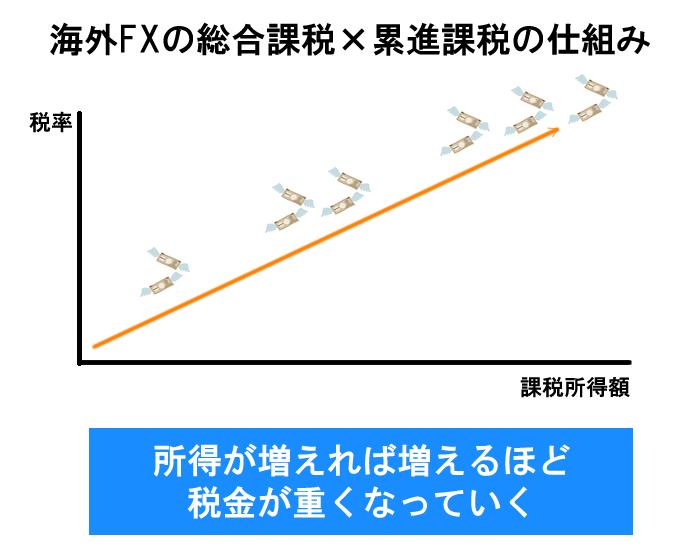

海外FXでは総合課税の累進課税が適用されるので、稼げば稼ぐほどに税金が重くなってしまう。

しかし絶対に海外FXのほうが税金が重いかと言うとそうではない。

- 課税所得額が420万円以下⇒海外FXのほうが税金が安い

- 課税所得額が420万円以上⇒国内FXのほうが税金が安い

課税所得額が420万円までなら海外FX。

もし課税所得額が420万円を越えて、税金が重くなってきたら国内FXに移行するのもアリだ。

ただし国内FXに移行すると、海外FXよりも稼ぎにくくはなってしまう。

税金の重さで決めるのではなく、”今後どれだけFX取引で収益をあげていきたいか“で決めるのがオススメだ。

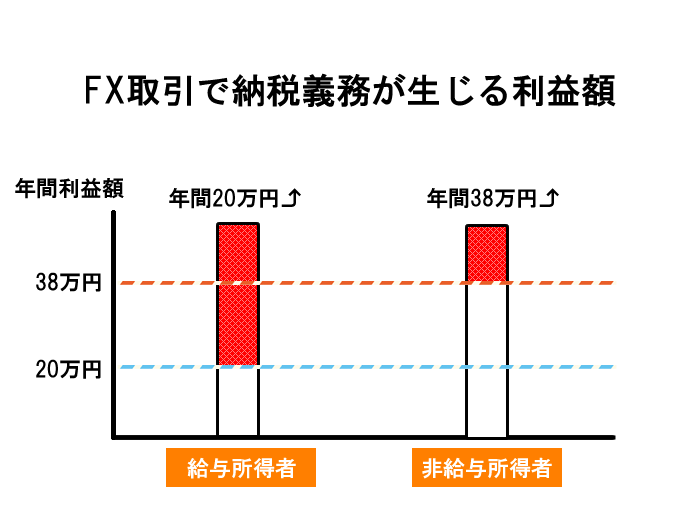

FX取引では利益額次第で確定申告の必要がある

海外FX・国内FX問わず、全トレーダーが確定申告する必要はない。

年間を通して稼いだ金額次第で、税金を支払うべきかどうかが決まる。

【FXで確定申告の必要が出てくる利益額】

・給与所得者※1⇒年間20万円以上の利益

・非給与所得者※2⇒年間38万円以上の利益

※1給与取得者とは「定職についており、副業・趣味でFXをしている人」を指す。会社員やアルバイトが代表例。

※2非給与取得者とは「定職についておらず、FX専門で生計を立てている人」を指す。専業主婦や無職が代表例。

少なくとも上記の金額以上の収益をあげた場合は、確定申告して納税しなければならない。

FX取引では年間50万~の収益を出すことも珍しくないので、日頃から収支管理をして年間収益を確認しておくことをオススメする。

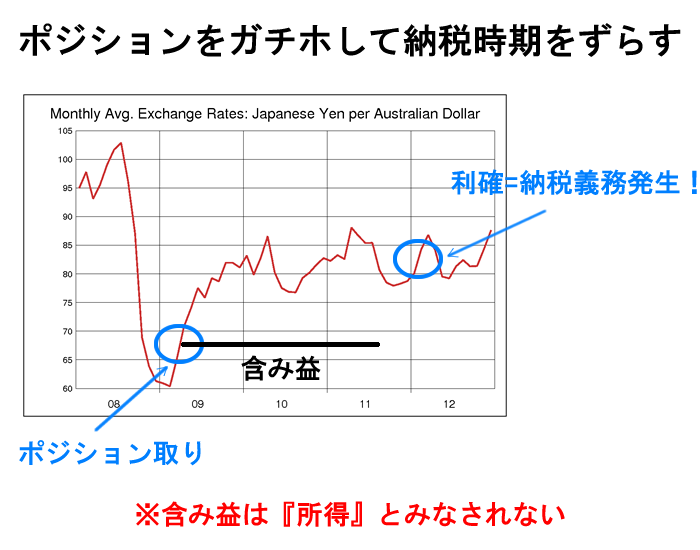

課税の対象になるタイミングはポジションを決済して利益が確定した時

国内FXと同じで海外FXでも利益が確定して課税対象になるのは、ポジションを決済した時。

ポジション保有中で評価損益が発生しているだけなら、含み益がいくらであっても課税対象にはならない。

- ポジションを決済して利益が確定した

→課税対象 - ポジションを保有中で利益が確定していない

→課税対象外

もし年越しのタイミングが近づいているのなら、年をまたいでポジションを決済することで利益を来年の課税対象から除外することができる。

【補足】確定申告が必要になるその他のケース

- 個人事業主の方

- 年収2000万円を超える方

- 2か所以上の会社から給与を得ている方

- 同族会社の役員や親族で会社から支払われる地代・貸付金の利子等による所得が発生する方

上記に当てはまる人は、海外FX取引での利益に関わらず確定申告が必要になるのであわせて覚えておこう。

ちなみに確定申告を行わなかった場合のペナルティについては、以下記事で詳しく解説している。

海外FXの税制度×税率の仕組み

海外FXと国内FXの収益は「雑所得※」に分類される。同じ所得区分になるので、税制度も同じだと思われがちだが全然違う。

- 海外FX⇒”総合課税×累進課税“

- 国内FX⇒”申告分離課税“

税率や納税額の計算方法も全然変わってくるので、違いを把握しておかないと確定申告で間違えてしまう可能性が高い。

確定申告する前に、違いを正確に把握しておこう。

※総合課税の対象になる雑所得とは

雑所得は所得税法で分類される10種の所得区分のうちの1つ。

利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得のどれにも属さない所得が分類されている。

FX収益の他にも、アフィリエイト収入・講演料・印税・公的年金などが雑所得となる。

海外FXには総合課税が適用される

海外FXの収益には、総合課税という税制度が適用される。

総合課税では海外FXの収入のみならず、会社の給料など”すべての所得をひとまとめ“にして考えなければならない。

例えば会社の給料が年間400万円、海外FXの収入が年間200万だった場合、合計金額の600万に対して税金がかかってくるイメージ※だ。

海外FXの所得税率は累進課税。住民税率は一定

海外FXの所得税率は累進課税だ。

具体的な適用される税率は以下の通り。

| 年間利益額 | 税率 | 税率の内訳 | 控除額 |

|---|---|---|---|

| 195万以下 | 15% | 所得税5%+住民税10% | 0円 |

| 195万超~330万以下 | 20% | 所得税10%+住民税10% | 97,500円 |

| 330万超~695万以下 | 30% | 所得税20%+住民税10% | 427,500円 |

| 695万超~900万以下 | 33% | 所得税23%+住民税10% | 636,000円 |

| 900万超~1,800万以下 | 43% | 所得税33%+住民税10% | 1,536,000円 |

| 1,800万超~4,000万以下 | 50% | 所得税40%+住民税10% | 2,796,000円 |

| 4,000万超 | 55% | 所得税45%+住民税10% | 4,796,000円 |

住民税率は一定だが所得税が累進課税なので、収益が大きくなればなるほど適用される税率が上がっていく。

これが海外FXの税金で1番辛いポイントになっている。

(※1)住民税率10%の内訳は地方自治体によって異なるが、概ね「市民税:8%、都道府県民税:2%」になっている場合が多い。

(※2)住民税には他に「均等割り(税率によらない一定額の課税)」が発生する。均等割の金額も地方自治体によって異なることがあるが、概ね「市民税:3,500円、都道府県民税:2300円」の合計5,800円前後になっている場合が多い。

源泉徴収がある会社のサラリーマンは”海外FXの税金分だけ”払えばOK

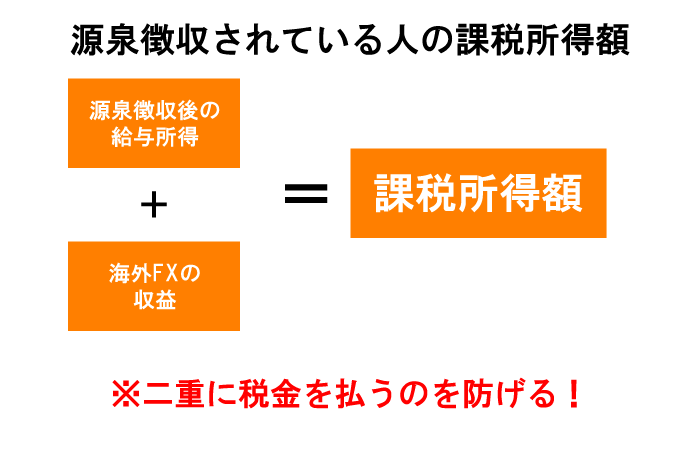

定職についている方の中には、会社の源泉徴収で給料分の税金をすでに収めている方も多いはずだ。

その方は海外FX分の税金だけ払えばOKだ。

「でも総合課税で給料とFXの収益を合算するから、自分で計算すると二重の税金が出てしまうんじゃ…」

という方も心配しないで欲しい。

“税金支払い後の所得”を海外FXの収益と合算して計算すれば良い。

例えば年収が額面500万、手取り400万だったなら、手取り400万を海外FXの収益と合算すれば良いわけだ。

これで税金を二重に払ってしまう事態は防げる。

仮にミスして二重に払ってしまった場合でも、払いすぎた分は返してもらえるので過度に心配する必要はない。

海外FXにおける納税額の計算方法

海外FXの納税額は3ステップの計算で導き出せる。

【海外FXの納税額を算出するための手順】

- “個人所得“=個人で得たすべての収入を合算

- “課税所得額“=個人所得-必要経費

- “納税額“=(課税所得額×税率)-控除額+復興特別所得税※

※2013年より25年間に渡り、従来の納税額に追加で”復興特別所得税2.1%”を申告・納付しなければならない。復興特別所得税は「(課税所得額×税率-控除額)×2.1%」で計算できる。

あらかじめ自分の全所得・必要経費さえわかっていれば、5分とかからずに納税額を導き出すことができる。

実際に海外FXの納税額を3つの例でシミュレーションしてみた

【例1】

〈前提条件〉

・勤め先の年収:500万円

・海外FXの年間収益:500万円

・必要経費:50万円

※勤め先では源泉徴収されていない。

〈ステップ1:個人所得の算出〉

500万円(勤め先の年収)+500万円(海外FXの収益)=1,000万円(個人所得)

〈ステップ2:課税所得額の算出〉

1,000万円(個人所得)-50万円=950万円(課税所得額)

〈ステップ3:納税額の算出〉

(950万円×税率43%)-1,536,000円(控除額)+53,529円(復興特別所得税)=2,602,539円(納税額)

最終的な納税額は2,602,539円となり、自分の手元に残るのは”6,897,461円”となる。

【例2】

〈前提条件〉

・勤め先の年収(源泉徴収後):400万円

・海外FXの年間収益:200万円

・必要経費:30万円

〈ステップ1:個人所得の算出〉

400万円(勤め先の年収)+200万円(海外FXの収益)=600万円(個人所得)

〈ステップ2:課税所得額の算出〉

600万円(個人所得)-30万円(必要経費)=570万円(課税所得額)

〈ステップ3:納税額の算出〉

(570万円×税率30%)-427,500円(控除額)+26,932円(復興特別所得税)=1,309,432円(納税額)

この場合は源泉徴収で会社の給料にかかる税金は支払い済みなので、そのまま“1,309,432円”払えばOKだ。

【例3】

〈前提条件〉

・勤め先の年収:なし(無職)

・海外FXの年間収益:800万円

・必要経費:120万円

〈ステップ1:個人所得の算出〉

所得が海外FXのみなので、個人所得はそのまま800万円。

〈ステップ2:課税所得額の算出〉

800万円(個人所得)-120万円(必要経費)=680万円(課税所得額)

〈ステップ3:納税額の算出〉

(680万円×税率30%)-427,500円(控除額)+33,862円(復興特別所得税)=1,646,362円(納税額)

最終的な納税額は1,646,362円となり、自分の手元に残るのは”5,153,638円”となる。

海外FXで効果的な3つの節税方法

海外FXでしっかり稼ぎたいなら3つの節税方法を押さえよう。

- 必要経費を上手に申告して課税所得額を減額する

- 総合課税の雑所得と損益通算して課税所得額を減額する

- 不動産所得と損益通算する

1.必要経費を上手に申告して課税所得額を減額する

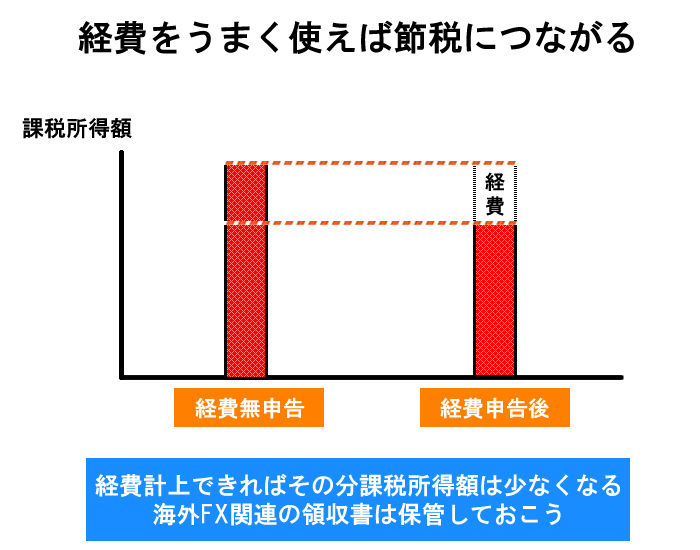

海外FXの税金を抑える上で、1番効果的なのが必要経費の申告だ。

必要経費とは「海外FX取引をする上で”必要”なお金」のこと。

必要経費を申告して認められれば、課税所得額から必要経費額だけ減額できるので、納税額を抑えることができる。

【必要経費として認められる可能性があるモノ】

- 海外FX関連の書籍やセミナー料金

- 取引に使うPCやモニター・周辺機器

- インターネット回線

- サーバー料金(VPS等)

- FX関係の方との会食代

- 光熱費

- 家賃

上の例を見てもらえばわかると思うが、意外となんでも経費として申告することができる。

ただし領収書と”海外FXをする上で必要だった”と説明できることが必要だ。

特に家賃や光熱費などの場合は、FXに使っているスペース分のみの家賃や光熱費を計算しなければならない。

もちろんFXのために一部屋まるごと契約したのであれば、全額申請できる可能性もある。

なんにせよFX関係でお金を使ったら、領収書を取っておき、なぜお金を使ったのか理由をノートかメモ帳にまとめておこう。

海外FXの税金を必要経費を上手く申告した場合と申告しなかった場合の例

累進課税が適用される海外FXでは、必要経費の有無はかなり大切だ。

実際にどれだけ納税額を抑えられるのか以下の例で確認してほしい。

【例1】海外FXの個人所得が400万のケース

・必要経費を申告しない場合

経費が0円となるので、400万円がそのまま課税所得額。

税率は30%が適用される。

(400万円×30%)-427,500円+16,222円=788,722円

納税額は788,722円となる。

・必要経費100万円を申告した場合

必要経費が100万円かかっているので、課税所得額は300万円(400万円-100万円)。

税率は20%が適用される。

(300万円×20%)-97,500円+10,552円=513,052円

納税額は513,052円となる。

必要経費100万円を申告しただけで”275,670円”もの節税に成功した。

【例2】海外FXの個人所得が950万円のケース

・必要経費を申告しない場合

経費が0円となるので、950万円がそのまま課税所得額。

税率は43%が適用される。

(950万円×43%)-1,536,000円+53,529円=2,602,529円

納税額は2,602,529円となる。

・必要経費300万円を申告した場合

必要経費が300万円かかっているので、課税所得額は650万円(950万円-300万円)。

税率は30%が適用される。

(600万円×30%)-427,500円+28,822円=1,401,322円

納税額は1,401,322円となる。

必要経費300万円を申告したことで“1,201,207円”もの節税に成功した。

2.総合課税の雑所得と損益通算して課税所得額を減額する

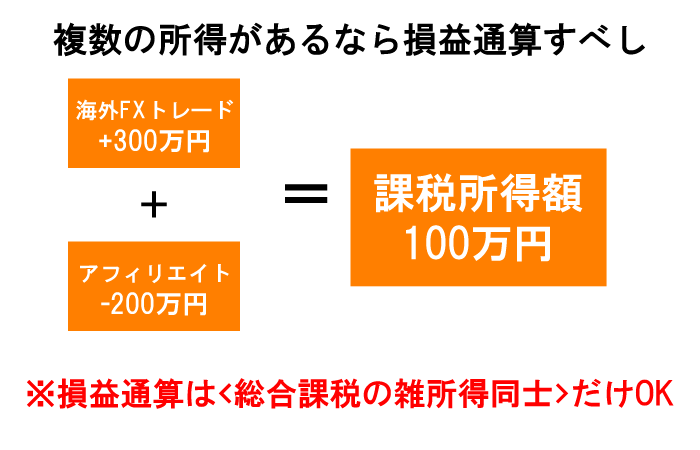

使える人は限られるが、使えたらめちゃくちゃ有効な節税方法が損益通算だ。

損益通算とは「複数の所得がある場合に、黒字の所得から赤字の所得を差し引き、課税所得額を減らす」仕組みのこと。

例えば海外FXと並行して、アフィリエイトもやっており、海外FXで300万円の黒字、アフィリエイトで200万円の赤字だったとする。

この場合、2つの損益を合算した100万円(300万円-200万円)を課税所得とすることができるわけだ。

ただし何でもかんでも損益通算できるわけではないので注意してほしい。

損益通算できるのは、あくまでも海外FXと同じ”総合課税の雑所得“のみ。

国内FXのような申告分離課税の雑所得とは損益通算できない。

【海外FXと損益通算できる総合課税の雑所得の一例】

- 複数の海外FX口座

- アフィリエイト収入

- 原稿料・講演料・印税

- ネットオークションの売上

- 年金や恩給などの公的年金

もし海外FX以外に総合課税の雑所得に分類される所得があるなら、積極的に損益通算して課税所得額を減らそう。

海外FXでは損失繰越(損失控除)できないので注意

大きな節税方法の1つに”損失繰越(損失控除)“がある。

損失繰越とは「前の年の損失(負けた金額)を、今年の利益から差し引いて課税所得額を減額する」手法のことだ。

【例】前年に300万円の損失、今年500万円の利益をあげた場合

本来なら500万円が課税対象になるが、損失繰越をすることで、

500万円-300万円=200万円

となり、200万円まで課税所得額を減額できる。

損失繰越が可能なら、大きな節税になることは直感的にもすぐにわかるだろう。

しかし残念なことに、海外FXのような総合課税の雑所得は損失繰越が認められていない。

その年に出た利益に対して、しっかりと税金がかけられる。

一方、国内FXでは損失繰越が可能だ。

3年間に渡って損失を繰り越すことができる。

ただし損失繰越をするためには、損失が出た年でも確定申告をしておくことが必須。

国内FXなら損失を出しても節税に使えるので、毎年確定申告しておくことをオススメする。

3.不動産所得と損益通算する

不動産所得で赤字が発生している場合、雑所得を含む他の所得区分と損益通算できる。

【不動産所得の赤字とは】

管理費や固定資産税などの経費が家賃収入を上回ってしまう状態。

- 家賃収入:50万円

- 管理費・仲介手数料:5万円

- 修繕費:30万円

- 減価償却費:30万円

- その他諸経費:5万円

この時「家賃収入(50万円)ー経費(5万円+30万円+30万円+5万円)=-20万円」になるので、不動産所得で赤字が発生している。

上記の場合では20万円を海外FXの利益から控除できることになる。

不動産所得がある人は、あわせて帳簿を見直して確定申告に備えよう。

海外FXでも脱税はNG。管理人はオススメしない。

海外FXでは税金の無申告で逃れられる可能性はゼロではない。

海外の銀行口座は日本の国税庁の管理下にないため「海外FX口座⇒海外の自分の銀行口座」へ出金すれば、ばれない可能性もあるのだ。

(日本の口座に出金した場合は、ほぼ100%国税庁にバレてしまう。)

しかし管理人は絶対的に脱税はしないほうが良いと考えている。理由は2つある。

- そもそも100%バレないわけではない

- バレたらあまりにも重すぎる罰則が課せられる

まず海外の口座に出金したからといって、バレない可能性は100%とは言い切れない。

日本の国税庁は海外の銀行に日本人の口座情報を教えてもらうことだって可能なのだ。

なにかしらの原因で目を付けられたら一発でバレる可能性はある。

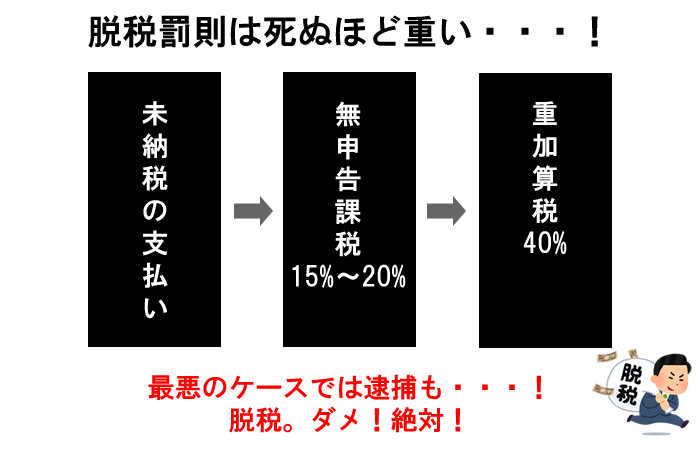

また仮に脱税がバレた場合、とてつもなく重い罰則が与えられる。

- 未納分の税金の支払い

- 無申告課税(課税所得の15~20%)

- 重加算税(課税所得の40%)

- 懲役(逮捕)

未納分の税金は当然すべて支払わなければならない上、無申告課税や重加算税が課せられることもある。

無申告課税や重加算税は、未納分の税金に加えて、課税所得額の15~40%を追加で支払わなければならない重い罰則だ。

重加算税ともなれば脱税で隠していた利益もすべて吹き飛ぶレベルで重い。

しかも脱税がかなり悪質かつ巨額だと、最悪逮捕されて懲役が課されることすらある。

ここまで重い罰則を受けるくらいなら、きちんと税金を払うことを管理人は絶対的にオススメしたい。

以上で海外FXの税金に関する知識はすべてだ。

「海外FXの税金重いなぁ…」

「できれば税金払いたくない」

など、わりとネガティブな感想が出てくると思うが、管理人もそれは一緒だった。

しかし結局のところ海外FXの税金が高くなってしまうのは、国内FXを大きく上回るハイレバレッジで稼ぎやすい代償なのだ。

税金を多く支払ってでも大きく稼ぐか、できるだけ税金を抑えてそこそこ稼ぐかは、トレーダー次第。

税金が重くなってきたら国内FXに移行するのもアリだろう。

とにかく1番良くないのは「税金を納めないこと」なので、海外FXで利益を出したら本記事を参考にしっかり納税してほしい。